Zum Jahreswechsel stehen viele Neuerungen, Fristen und Änderungen an. Dies gilt auch für einige Versicherungen.

Dieser Artikel ist Teil 1 einer Serie und behandelt die...

Die perfekte Berufsunfähigkeitsversicherung: In diesem Artikel geht es darum, wie Sie den richtigen BU-Versicherer und den passenden Tarif finden.

Nachdem wir uns in den ersten beiden Teilen unserer BU-Serie mit dem BU-Steckbrief und dem Einholen von Angeboten beschäftigt haben, geht es heute ans "Eingemachte" - die Wahl des passenden BU-Tarifs und der richtigen Versicherungsgesellschaft.

Uns erreichen immer wieder Anfragen nach der "besten Berufsunfähigkeitsversicherung" bzw. dem "besten BU-Versicherer". Aber gibt es das überhaupt - DIE eine beste Berufsunfähigkeitsversicherung?

Um es vorweg zu nehmen: Nein, gibt es nicht.

Was es aber gibt, ist eine Berufsunfähigkeitsversicherung, die zu Ihnen und Ihrem Gesundheitszustand passt, Ihrem persönlichem BU-Anforderungsprofil entspricht und einen "starken" Versicherer im Hintergrund hat.

Ein selbständiger Handwerker braucht beispielsweise eine andere Berufsunfähigkeitsversicherung als ein Notar und die Absicherung eines verbeamteten Lehrers sieht anders aus als die Berufsunfähigkeitsversicherung eines 12-jährigen Schülers.

Aber okay, immer der Reihe nach. Sie haben in Teil 1 und 2 unserer BU-Reihe Ihren individuellen BU-Steckbrief angefertigt sowie die ersten Angebote - vielleicht sogar eine Beitrags- oder Tarifübersicht eingeholt.

Heute gehen wir gemeinsam den dritten Schritt:

Wie filtere ich geeignete BU-Versicherer und Tarife aus dem Tarifdschungel heraus?

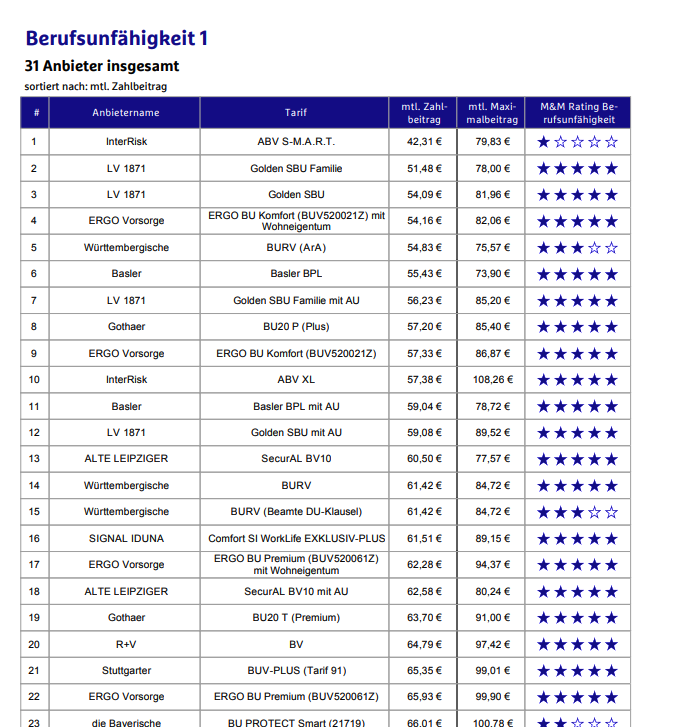

Quelle: Morgen & Morgen Berechnung

Sie werden bei Ihrer Recherche schnell feststellen, dass sehr, sehr viele der aktuellen Tarife, unsere festgezurrten Must-Haves aus Teil I erfüllen. Das deckt sich auch mit einer aktuellen Studie des unabhängigen Ratinginstituts Franke und Bornberg, die zum Schluss kommt, dass die Bedingungsqualität bei einem großen Teil der BU-Versicherer inzwischen sehr gut ist.

Der Markt zur Berufsunfähigkeitsversicherung ist einem extrem starken Wettbewerb unterworfen, neue oder überarbeitete Tarife kommen - gefühlt - im Monatstakt auf den Markt. Die Versicherer haben sich angepasst, ihre BU Tarife verbessert, "aufgehübscht" und die Berufsgruppen weiter aufgespaltet, um bei diversen Vergleichsportalen und Rankings unter den ersten Plätzen zu landen.

Kann man also bedenkenlos zugreifen und einfach das günstigste BU Angebot wählen?

Nein. Denn auch wenn sich die Versicherungsbedingungen vieler Berufsunfähigkeitsversicherungen auf dem Papier nahezu identisch lesen, gibt es noch immer Unterschiede.

Um eine informierte Entscheidung zur Berufsunfähigkeitsversicherung treffen zu können, hilft es - neben Ihrer eigenen Must-Haves - einen Blick auf folgende Punkte werfen:

Wichtig ist es diese Punkte immer als Gesamtpaket zu betrachten. Nur weil der Beitrag top ist und sich die Bedingungen gut lesen, muss es noch immer nicht die beste Berufsunfähigkeitsversicherung für Sie sein.

Den Versicherungsbedingungen Ihrer Berufsunfähigkeitsversicherung kommt eine absolut zentrale Bedeutung zu: Sie werden beim Vertragsabschluss vereinbart, hinterlegt und bleiben Ihnen über die gesamte Vertragslaufzeit erhalten.

Auf die Versicherungsbedingungen haben Sie einen Rechtsanspruch - d.h. notfalls können Sie deren Einhaltung auch einklagen.

Wie bereits festgehalten, sind die Versicherungsbedingungen bei einem großen Teil der aktuell angebotenen BU-Tarife erfreulicherweise auf einem sehr hohen Niveau.

Dennoch sollten Sie sich - wenn Sie das Unterfangen BU selbst angehen wollen - die BU-Bedingungen genau anschauen.

Achten Sie unbedingt auf folgende Klauseln und Regelungen

Damit haben Sie schon einmal die wichtigsten Punkte abgedeckt.

Bereit loszulegen?

Auch wenn die Versicherungsbedingungen unsere erste Priorität sind, helfen Ihnen die besten Bedingungen wenig, wenn im Leistungsfall am anderen Ende ein Versicherer sitzt, der blockt oder - noch schlimmer - den es vielleicht gar nicht mehr gibt, falls Sie irgendwann berufsunfähig werden.

Die Laufzeit einer Berufsunfähigkeitsversicherung liegt schnell bei 20, 30 oder 40 Jahren. Wenn es eine Berufsunfähigkeitsversicherung für Schüler ist, können es auch einmal 55 Jahre sein.

Wissen Sie, welcher Versicherer im Jahr 2076 den BU-Bereich anführt?

"Drum prüfe, wer sich ewig bindet"

Friedrich Schiller, 1799

Sie wollen deshalb Ihre Berufsunfähigkeitsversicherung bei einem Versicherer,

Also schauen wir unter anderem nach folgenden Informationen und Kennzahlen:

Eine gute Quelle für solche Kennzahlen sind z.B. der map-report von Franke und Bornberg, das BU-Rating und der BU-Belastungstest von Morgen & Morgen oder FitchRatings für Finanzstärke.

Bitte beachten Sie:

Kennzahlen sind immer eine Momentaufnahme der aktuellen Situation bzw. vergangenheitsbezogen D.h. diese Zahlen können sich - im Gegensatz zu den vertraglich vereinbarten Versicherungsbedingungen - im Laufe der Zeit ändern.

Deshalb ist es immer eine gute Idee, auch in die Vergangenheit der in Frage kommenden Versicherungsgesellschaften zu schauen:

Über diese Fragestellungen und Informationen erhält man ein recht gutes Bild der Versicherungsgesellschaft. Ein Versicherer der seit Jahren gute Kennzahlen hat, einen großen Anteil an Berufsunfähigkeitsversicherungen im Bestand hat, hohe durchschnittliche BU-Renten versichert, kann in der Regel sein Handwerk.

Nicht unbedingt entscheidend, aber dennoch einen Blick wert sind:

Diese drei Kennzahlen sind von einer Vielzahl von Faktoren abhängig, werden teilweise unterschiedlich bewertet bzw. beruhen auf freiwilligen Angaben der Versicherer. Man kann anhand dieser Quoten ggfs. ein paar Gesellschaften ausschließen, sie sollten jedoch nicht als DIE Entscheidungskriterien schlechthin aufgefasst werden (obwohl sie in vielen Angeboten so behandelt werden).

Bedenken Sie - im Zusammenhang mit Kennzahlen immer - dass diese wirklich nur eine Momentaufnahme darstellen und erst beim Blick auf den Zeitstrahl interpretierbar werden.

Klar, der Beitrag, den Sie für Ihre Berufsunfähigkeitsversicherung bezahlen, spielt eine wichtige Rolle für Ihre Entscheidung. Keiner gibt gerne mehr aus, als notwendig.

Wahrscheinlich haben Sie auch schon gesehen, dass Sie es im Bereich der Berufsunfähigkeitsversicherung immer mit zwei unterschiedlichen Beiträgen zu tun haben, dem Zahl- und dem Maximalbeitrag.

Der Maximalbeitrag (auch Tarifbeitrag oder Bruttobeitrag genannt) ist der vom BU-Anbieter festgelegte und vertraglich vereinbarte Beitrag, den der Versicherte maximal bezahlen muss. Der Maximalbeitrag ist so kalkuliert, dass selbst bei einem schlechten Risikoverlauf (z.B. mehr Leistungsfälle als statistisch kalkuliert) der BU-Anbieter die vereinbarten Leistungen erfüllen kann.

Der Zahlbeitrag (auch Nettobeitrag genannt) ist der tatsächlich vom Versicherungsnehmer für das betreffende Jahr zu zahlende Beitrag. Die Höhe des Zahlbeitrags ist um die erwirtschafteten Überschüsse bereinigt und variiert von Jahr zu Jahr - immer abhängig von den erwirtschafteten Überschüssen des Versicherers. Der Zahlbeitrag kann den Maximalbeitrag in der Regel nicht überschreiten.

Leider wird bei vielen Angeboten vor allem der Zahlbeitrag hervorgehoben und propagiert, obwohl dieser nur für das aktuelle Jahr gilt und sich im nächsten Jahr schon wieder ändern kann. Vertraglich festgelegt ist aber immer nur der Maximalbeitrag.

Ein vermeintlich sehr günstiger BU-Tarif kann sich im Laufe der Zeit - bei einem schlechten Risikoverlauf - zu einem teuren Tarif entwickeln. Man spricht hier auch vom sog. Verteuerungsrisiko.

Bei der Entscheidung für eine Berufsunfähigkeitsversicherung bzw. einen BU-Tarif nur auf den Zahlbeitrag zu schauen, wäre folglich falsch.

Wenn Sie maximal risikoavers sind, sollten Sie sich eher am Maximalbeitrag orientieren. Generell empfehlen wir "zwischen den Zeilen" zu lesen, schauen Sie in die Mitte. Die Idee, dass die Überschüsse im Bereich der Berufsunfähigkeitsversicherung dauerhaft auf dem aktuellen Niveau bleiben, ist sehr unwahrscheinlich.

Beitragstechnisch sind entsprechend vor allem Tarife interessant, die ein relativ geringes Verteuerungsrisiko, also eine recht kleine Spanne zwischen Zahl- und Maximalbeitrag haben.

Die besten Versicherungsbedingungen oder günstigsten Beiträge helfen Ihnen nicht, wenn Ihr favorisierter Versicherer - aufgrund Ihrer Allergie - einen Leistungsausschluss vereinbaren möchte und allergische Atemwegserkrankungen aus Ihrem Versicherungsschutz ausschließt.

Ihre individuelle Situation - also Ihr Gesundheitszustand, Ihre Hobbys und ausgeübte Sportarten - hat einen großen Anteil am Versicherungsschutz und am Beitrag.

Mit der BU Risikoprüfung, den Gesundheitsfragen und Risikosportarten beschäftigen wir uns im nächsten Teil unserer BU-Serie - bleiben Sie gespannt.

Wenn Sie bis hier gekommen sind, werden Sie verstehen, wie kleinteilig die Suche nach der perfekten Berufsunfähigkeitsversicherung ist. Für Laien ist es schwierig den Überblick zu behalten - zu viele Klauseln, Bedingungen und Sondervereinbarungen, auf die es zu achten gilt.

Lassen Sie sich von all diesen Details nicht entmutigen, es gibt sie: Ihre ganz persönliche, perfekte Berufsunfähigkeitsversicherung.

Und wir helfen Ihnen dabei sie zu finden.

Sie wollen nicht alles alleine machen? Genau dann sind wir die Richtigen!

Der Abschluss von Berufsunfähigkeitsversicherungen ist seit inzwischen 18 Jahren unser day-to-day: wir durchleuchten Bedingungen, prüfen Kennzahlen, verhandeln mit Versicherern für passende Berufsgruppeneinstufungen und führen Sie durch die saubere Aufarbeitung Ihrer Gesundheitsangaben.

Testen Sie uns - einfach und unverbindlich! Rufen Sie uns an, buchen Sie ein virtuelles Meeting oder fordern Sie gleich ihr persönliches Angebot zur Berufsunfähigkeitsversicherung an. Wir sind für Sie da ❤️

Zum Jahreswechsel stehen viele Neuerungen, Fristen und Änderungen an. Dies gilt auch für einige Versicherungen.

Dieser Artikel ist Teil 1 einer Serie und behandelt die...

Die Frage, ob man als Beamter oder verbeamteter Lehrer wirklich eine Dienstunfähigkeitsversicherung benötigt, wird uns immer wieder gestellt.

Klare Antwort: ja!

Wer...